本周末,一则关于69岁广州老妇苏玉甫加杠杆炒股爆仓的消息刷屏。根据有关报道,中信建投证券对苏玉甫授信6600万元的两融额度,跌破平仓线后老人回天无力,强平后尚未清偿中信建投证券逾1000万元。

《每日经济新闻》记者注意到,根据裁判文书,苏玉甫的爆仓行为发生在2018年2月,北京仲裁委员会做出裁决的时间为2019年5月,中信建投向法院申请强制执行的时间为2019年7月,最终于2019年9月确定苏玉甫无可供执行财产。

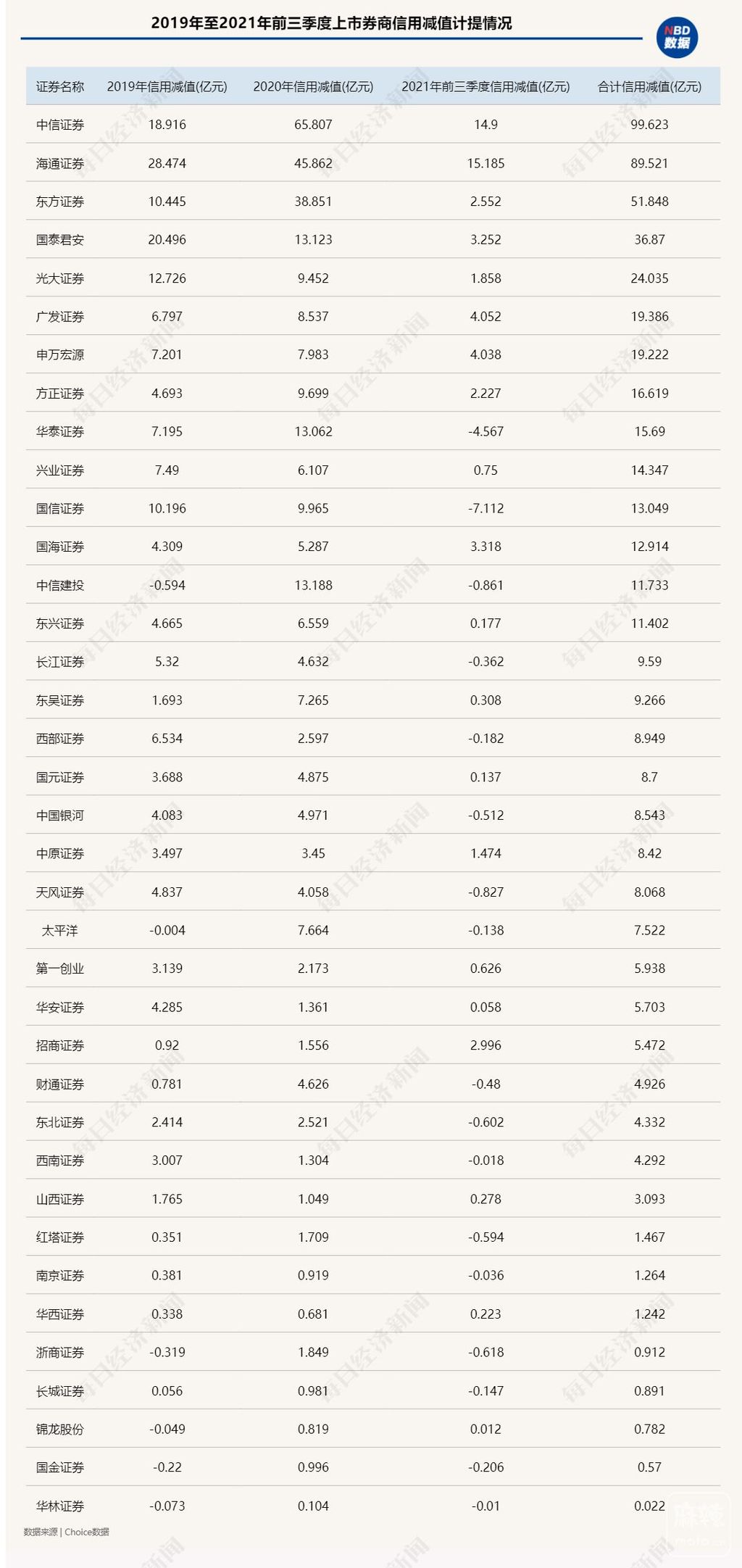

值得一提的是,记者发现,从2018年开始,券商融资融券、质押式回购等信用业务风险逐渐浮出水面,而2019年至2020年恰好是行业集中计提信用减值的高峰期。从2019年至2021年三季度,光是上市券商就计提了高达546亿元信用减值准备,且不少券商也爆出多起与信用业务有关的案件。

2020年成为券商信用减值计提最高峰

东方财富Choice金融终端统计数据显示,2019年,37家上市券商合计计提信用减值损失189.43亿元,2020年,这一数据扩大至315.64亿元,但到2021年前三季度,上市券商的信用减值损失累计数下降至41.15亿元。

这并非说2019年之前券商就无信用减值计提,但在2019年前,部分券商将信用减值并入资产减值,作为资产减值中的一个分项,因此记者未对此予以统计。而从上述统计数据可以看出,2019年至2020年,连续两年券商信用减值计提进入高峰期,直至2021年绝大部分历史遗留问题才清理完毕。

如下表所示。2019年至2021年前三季度,中信证券、海通证券、东方证券、国泰君安、光大证券所计提的信用减值损失最多。其中,中信证券上述时间内合计计提信用减值99.62亿元,高峰期发生在2019年,全年计提信用减值损失65.81亿元。其次是海通证券,上述时间内合计计提信用减值89.53亿元。而中信建投总体而言计提减值不多,上述时间内合计计提11.73亿元,其中2019年和2021年有小额转回,2020年全年计提信用减值13.19亿元。

之所以发生信用减值转回,是因为在计提损失后,券商又通过各种方式追回了部分或全部债权。值得一提的是,在2021年这种情况并不罕见。上述37家券商中,共有17家转回了信用减值损失,最多的是国信证券,2021年前三季度转回了7.11亿元。

但仍有两家券商信用减值损失在2021年前三季度超过10亿元,中信证券发生了14.9亿元信用减值损失,海通证券发生了15.18亿元信用减值损失。

千万债权或需要百年才能还清

1月23日晚间,在苏玉甫的新闻发酵后,中信建投发布了澄清公告,表示公司严格按照融资融券业务相关监管规则对其进行了尽职调查,该客户交易经验、交易资产、诚信状况、风险评估结果等均符合融资融券准入条件。并同时指出,该客户信用账户于2018年2月跌破合同约定追保线且未能及时补充担保物,经强制平仓后未能抵偿全部债权。为保障公司资产安全,维护股东权益,公司依法向相关司法机关主张债权,本案现处于执行过程中。

从媒体报道来看,苏玉甫被平仓后尚欠中信建投逾1000万元。目前苏玉甫每月1万余元养老金仅有1011元被划归为其生活费,其余约9000元用于清偿中信建投债务。这意味着每年苏玉甫还款金额仅为10万元左右,其千万债务需100年才能还清。以其69岁高龄,中信建投大概率无法收回全部债权。

这也是许多券商在融资融券、约定式回购等业务方面面临的风险——如果客户发生爆仓、且强平后无法全部收回本金的情况,诉诸法律往往会胜诉,但常常遇到客户资产不可全部清偿、甚至无可供执行财产的情况。

中信证券曾因股票质押式回购踩雷康得新就是个典型例子。根据中信证券定期报告披露,该涉及康得新的债权高达14.18亿元,最终中信证券毫无悬念的胜诉,却在执行环节只获得了5687.49万股康得新股票。康得新最终退市,而中信证券所获得的康得新股票价值相对于其债权,可谓是几乎归零。

不过,各大券商仍然热衷于信用业务。近年来,证券行业再融资补充资本金的动力强烈,其中资本中介业务是行业发力重点。

如目前正在进行的中信证券配股,根据此前公告,在中信证券本次股不超280亿元的总募资额中,将有不超190亿元用于资本中介业务。

因为有风险,其利润也非常丰厚。根据东方财富Choice金融终端数据,上述37家上市券商在2019年至2021年前三季度,合计实现利息净收入1353.95亿元,远高于同期546亿元的信用减值损失。

其中,2021年前三季度,在清理完毕过往大部分坏账后,券商获得了更为丰厚的回报——在付出了41.15亿元的信用减值损失后,获得了447.10亿元的利息净收入。

券商可以通过成千上万的客户、一系列严格的制度分散风险,但对个人投资者而言,苏玉甫的案件更加发人深思——因为就中信建投而言,与苏玉甫的纠纷只是日常经营千头万绪中的一件事。但对苏玉甫,人生几十年积累一朝归零,想必别是一番滋味在心头。

--------------------------此前报道-----------------------------

近期,中国裁判文书网披露的一则判决书显示,广州一69岁老妇加杠杆炒股,中信建投证券授信6600万元的两融额度,跌破平仓线后老人回天无力,强平后尚未清偿中信建投证券逾1000万元。

本贴仅代表作者观点,与麻辣社区立场无关。

本贴仅代表作者观点,与麻辣社区立场无关。 本贴仅代表作者观点,与麻辣社区立场无关。 麻辣社区平台所有图文、视频,未经授权禁止转载。

本贴仅代表作者观点,与麻辣社区立场无关。 麻辣社区平台所有图文、视频,未经授权禁止转载。