昨晚,央行发布了一则重磅公告,明确了房贷的新定价办法。

10月8日起,新发放商业性个人住房贷款利率以最近一个月相应期限的贷款市场报价利率(LPR)为定价基准加点形成。

也就是说,以后买房贷款,利率要跟着LPR走。那么,是涨了还是降了呢?

1、定价基准转换后,无论是首套个人住房贷款利率还是二套个人住房贷款利率,都与当前我国个人住房贷款实际最低利率水平基本相当。

2、人民银行分支机构将指导各省级市场利率定价自律机制及时确定当地LPR加点下限。

问题一:LPR是什么?

LPR即贷款市场报价利率,是商业银行对其最优质客户执行的贷款利率,其他贷款利率可在此基础上加减点生成。在18家报价行自主报出本行贷款基础利率的基础上,指定发布人对报价进行算数平均,形成贷款市场报价利率并对外予以公布。

8月20日,央行公布了改革后第一期LPR利率,1年期为4.25%,5年期以上为4.85%。

问题二:怎么跟着LPR走?

1、

以今年10月8日为界,之前签了合同的还按“老规矩”;10月8日之后,要看央行最新公布的LPR。不过调完之后基本和现在水平差不多。

央行有关负责人表示,公告主要针对新发放个人住房贷款利率,存量个人住房贷款利率仍按原合同执行。

通知显示,2019年10月8日前,已发放的商业性个人住房贷款和已签订合同但未发放的商业性个人住房贷款,仍按原合同约定执行。自2019年10月8日起,新发放商业性个人住房贷款利率以最近一个月相应期限的贷款市场报价利率为定价基准加点形成。加点数值应符合全国和当地住房信贷政策要求,体现贷款风险状况,合同期限内固定不变。

敲黑板啦!

央行有关负责人表示,定价基准转换后,无论是首套还是二套,个人住房贷款利率都与当前我国个人住房贷款实际最低利率水平基本相当。

与改革前相比,居民家庭申请个人住房贷款,利息支出基本不受影响。

2、公积金贷款还按老政策

通知显示,

公积金个人住房贷款利率政策暂不调整。

3、重定价周期最短为1年

通知明确,借款人申请商业性个人住房贷款时,可与银行业金融机构协商约定利率重定价周期。重定价周期最短为1年。利率重定价日,定价基准调整为最近一个月相应期限的贷款市场报价利率。利率重定价周期及调整方式应在贷款合同中明确。

什么是利率重定价?央行有关负责人表示,利率重定价是指,贷款银行按合同约定的计算方式,根据定价基准的变化确定形成新的贷款利率水平。公告明确,个人住房贷款利率重定价周期可由双方协商约定,最短为1年,最长为合同期限。借款人和贷款银行可根据自身利率风险承担和管理能力进行选择。每次利率重新定价时,定价基准调整为最近一个月相应期限的LPR。

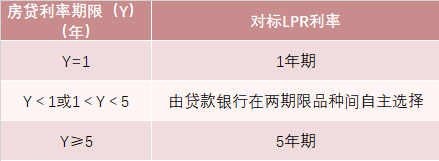

4、LPR期限只有1年和5年期,房贷利率期限各不相同,怎么解决?

央行有关负责人表示,目前,LPR有1年期和5年期以上两个期限品种。1年期和5年期以上的个人住房贷款利率,有直接对应的基准,1年期以内、1年至5年期个人住房贷款利率基准,可由贷款银行在两个期限品种之间自主选择。参考基准确定后,可通过调整加点数值,体现期限利差因素。

5、在LPR基准上如何上浮?

首套利率≥相应期限LPR

二套利率(商业用房利率)≥相应期限LPR+60个基点

通知规定,首套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率,二套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率加60个基点。

按8月20日5年期以上LPR为4.85%计算,即首套房利率不低于4.85%(比基准利率低5个基点);二套房贷利率不低于5.45%(约为基准利率上浮11%),与现有房贷实际最低利率水平基本相当。

在此基础上,人民银行分支机构将指导各省级市场利率定价自律机制及时确定当地LPR加点下限。

通知显示,人民银行省一级分支机构应按照“因城施策”原则,指导各省级市场利率定价自律机制,在国家统一的信贷政策基础上,根据当地房地产市场形势变化,确定辖区内首套和二套商业性个人住房贷款利率加点下限。

通知还明确,银行业金融机构应根据各省级市场利率定价自律机制确定的加点下限,结合本机构经营情况、客户风险状况和信贷条件等因素,明确商业性个人住房贷款利率定价规则,合理确定每笔贷款的具体加点数值。

天风证券银行业首席分析师廖志明举例称,如果地方要求加点幅度不能低于30BP,那么该笔首套房房贷利率不能低于LPR+30BP。倘若借款人资质一般,银行可以与借款人协商贷款利率为LPR+50BP。

问题三:房贷利率未来会怎么走?

举个“栗子”:

——小张要买套房,9月30号签了合同,但还没开始交贷款,那么新规跟他并没有什么关系。

——刚工作不久的小李要在北京买自己的第一套房,预计今年11月15日签合同,然后从公积金贷一部分款,不够的部分再商业贷款,贷款期限15年,那么他就要根据10月20日公布的5年期LPR的利率来确定商业贷款部分的基准利率。从8月20日公布的LPR来看,利率为4.85%,然后再根据央行对地方的指导情况进行上浮,每家银行可能也会根据自身条件有所调整。

既然房贷利率要看LPR这个“大哥”,那么未来的LPR走势也会对房贷利率走势形成影响。

廖志明表示,新规对市场的影响很小,仍然是之前严格的房地产政策之延续,住房按揭贷款利率与之前保持平稳,只有很小的一部分地区实际住房按揭贷款利率可能略升。

不过他也表示,上海是住房按揭贷款利率最低的大城市,首套房贷款利率95折较普遍,估计之后利率要比之前实际利率有所上调。其他地方按揭贷款利率基本跟之前一样。考虑到未来LPR可能会下降,基准利率不动,LPR定价可能更划算些。

交通金融研究中心首席金融分析师鄂永健表示,新的个人住房贷款利率得以保持稳定,既不下降,也不会明显增加利息负担。该举措有利于在推动企业贷款利率下降的同时,避免房地产市场过热。

本贴仅代表作者观点,与麻辣社区立场无关。

本贴仅代表作者观点,与麻辣社区立场无关。 本贴仅代表作者观点,与麻辣社区立场无关。 麻辣社区平台所有图文、视频,未经授权禁止转载。

本贴仅代表作者观点,与麻辣社区立场无关。 麻辣社区平台所有图文、视频,未经授权禁止转载。